Расчет ипотеки

С чего начать покупку недвижимости?

Первое, с чем вы столкнетесь – это формирование первоначального взноса, на этом этапе вы уже начнете упорядочивать финансы. Для принятия окончательного решения о покупке недвижимости необходимо: 1. Оценить все доходы семьи. Подработки, инвестиции, зарплата, льготы государства – оцените все возможные доходы семьи, официальные (те, которые можно подтвердить документами). Обратите внимание, что зачастую банки просят наличие общего стажа не менее 1 года и не менее 3 месяцев на текущем месте. 2. Оцените расходы семьи. Несмотря на то, что ипотечный кредит, в идеале, должен занимать не более 30-40% от общего дохода, он также не должен ставить вам кандалы, ограничивая семью в банальных потребностях. Например, вам необходимо купить машину, либо ребенка отправить на платные кружки – это тоже важно учесть. Хорошо иметь «финансовую подушку», состоящую из 6-8 ежемесячных платежей. 3. Проведите анализ – какой вид недвижимости выгоднее? Вторичка, чаще всего, дешевле, однако льготные программы (н-р, для семей с детьми) выдаются на новостройки и позволяют здорово сэкономить. Изучите, что для вашего конкретного случая окажется выгоднее.

Каким должен быть первоначальный взнос?

Наиболее популярным методом накопления первоначального взноса сейчас является открытие вклада в банке с максимальной ставкой без снятия. Также это очень хороший плюс к истории. Чем больше у вас получится накопить на первоначальный взнос, тем меньше придется брать ипотечный кредит, а это, в свою очередь, уменьшит общие расходы по ипотеке. В нынешнем положении дел лучше копить не менее 20% от общей стоимости недвижимости, которую вы рассматриваете.

Какой срок по ипотеке выгоднее?

Ранее мы обсуждали как возраст заемщика влияет на ипотеку. Максимальным возможным периодом кредитования является 30 лет. При увеличении срока вы сможете взять больше ипотечных средств. При уменьшении срока вы будете больше ежемесячно платить. Советуем брать кредит на больший срок с меньшим платежом и, при появлении возможности, гасить досрочно, сокращая срок или платеж – это позволит вам иметь финансовую стабильность, не переживая о больших обязательных платежах.

Формула для расчета ипотеки

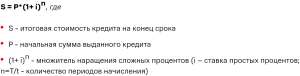

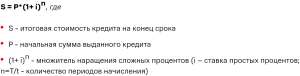

В целом, вы можете воспользоваться всевозможными калькуляторами ипотеки, которые позволят быстро оценить финансовые возможности. Если же хотите самостоятельно сделать расчёты, то можете использовать формулу сложных процентов, которую используют банки (рис. 1).

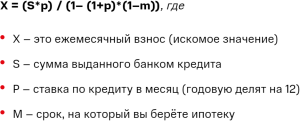

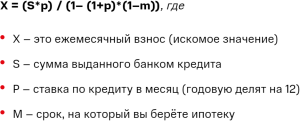

Наиболее простым методом является расчет при аннуитетном графике (рис. 2):

Калькулятором пользоваться проще и быстрее, он значительно облегчает вам задачу в расчете ежемесячного платежа, доступного именно для вас.

Если же вы затрудняетесь в расчетах, то специалисты по недвижимости готовы провести бесплатную консультацию, чтобы определить не только сумму, но и подобрать возможные программы, которые позволят сэкономить значительную часть денежных средств.

Оставляйте заявку прямо сейчас!

Читайте дальше

20.02.2024

06.11.2023

Расчет ипотеки

Компания «Флип», занимающаяся инвестициями в недвижимость, определила, что за 2023 год 80% сделок, проведенных с недвижимостью, были завязаны на ипотечных средствах. Мы и ранее говорили о том, что ипотека для многих является единственным способом улучшения жилищных условий.

С чего начать покупку недвижимости?

Первое, с чем вы столкнетесь – это формирование первоначального взноса, на этом этапе вы уже начнете упорядочивать финансы. Для принятия окончательного решения о покупке недвижимости необходимо:

1. Оценить все доходы семьи. Подработки, инвестиции, зарплата, льготы государства – оцените все возможные доходы семьи, официальные (те, которые можно подтвердить документами). Обратите внимание, что зачастую банки просят наличие общего стажа не менее 1 года и не менее 3 месяцев на текущем месте.

2. Оцените расходы семьи. Несмотря на то, что ипотечный кредит, в идеале, должен занимать не более 30-40% от общего дохода, он также не должен ставить вам кандалы, ограничивая семью в банальных потребностях. Например, вам необходимо купить машину, либо ребенка отправить на платные кружки – это тоже важно учесть. Хорошо иметь «финансовую подушку», состоящую из 6-8 ежемесячных платежей.

3. Проведите анализ – какой вид недвижимости выгоднее? Вторичка, чаще всего, дешевле, однако льготные программы (н-р, для семей с детьми) выдаются на новостройки и позволяют здорово сэкономить. Изучите, что для вашего конкретного случая окажется выгоднее.

Каким должен быть первоначальный взнос?

Наиболее популярным методом накопления первоначального взноса сейчас является открытие вклада в банке с максимальной ставкой без снятия. Также это очень хороший плюс к истории. Чем больше у вас получится накопить на первоначальный взнос, тем меньше придется брать ипотечный кредит, а это, в свою очередь, уменьшит общие расходы по ипотеке. В нынешнем положении дел лучше копить не менее 20% от общей стоимости недвижимости, которую вы рассматриваете.

Какой срок по ипотеке выгоднее?

Ранее мы обсуждали как возраст заемщика влияет на ипотеку. Максимальным возможным периодом кредитования является 30 лет. При увеличении срока вы сможете взять больше ипотечных средств. При уменьшении срока вы будете больше ежемесячно платить. Советуем брать кредит на больший срок с меньшим платежом и, при появлении возможности, гасить досрочно, сокращая срок или платеж – это позволит вам иметь финансовую стабильность, не переживая о больших обязательных платежах.

Формула для расчета ипотеки

В целом, вы можете воспользоваться всевозможными калькуляторами ипотеки, которые позволят быстро оценить финансовые возможности.

Если же хотите самостоятельно сделать расчёты, то можете использовать формулу сложных процентов, которую используют банки (рис. 1).

Наиболее простым методом является расчет при аннуитетном графике (рис. 2):

Калькулятором пользоваться проще и быстрее, он значительно облегчает вам задачу в расчете ежемесячного платежа, доступного именно для вас.

Если же вы затрудняетесь в расчетах, то специалисты по недвижимости готовы провести бесплатную консультацию, чтобы определить не только сумму, но и подобрать возможные программы, которые позволят сэкономить значительную часть денежных средств.

Оставляйте заявку прямо сейчас!

- Квартира без первоначального взноса

- Руководитель ГК «ПЛЮС» выступил на студенческом форуме СПбГУПТД

- С Днём риелтора!

- Можно ли шуметь в новогоднюю ночь? До скольких можно шуметь в квартире

- Ипотека 2023: можно ли купить квартиру? Что будет с ценами на недвижимость и ставками

- Как выбрать, какую квартиру купить в новостройке?

-

Новостройки по стоимости

- Квартиры до 4 млн. ₽

- Квартиры до 5 млн. ₽

- Студии до 2 000 000 в Санкт-Петербурге

- Однокомнатные квартиры до 3 000 000 в Санкт-Петербурге

- Двухкомнатные квартиры до 3 000 000 в Санкт-Петербурге

- Трехкомнатные квартиры до 5 000 000 в Санкт-Петербурге

- Квартиры до 4 млн. ₽

- Квартиры до 5 млн. ₽

- Дорогие квартиры

-

Новостройки у метро

-

Районы Санкт-Петербурга

-

Новостройки по сроку сдачи

Все материалы данного сайта являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение

(в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного

согласия правообладателя. Обращаем ваше внимание на то, что данный

Разрешительная документация и политика в отношении персональных данных